1.

한국투자증권의 자기자본(별도재무제표 기준)이 3조 증가하여 9조대가 될 것이라는 뉴스가 최근 있었습니다. 100% 자회사인 한국투자밸류자산운용이 보유한 카카오뱅크 지분 23%를 한투증권이 사들이면 그렇게 된다는 것입니다.

자본 8조가 넘는 증권사에게는 종합투자계좌(IMA)와 부동산 담보신탁 업무가 허용됩니다. 따라서 한투증권이 업무영역을 크게 확장할 수 있는 기회가 생긴다는 거죠.

한투증권이 밸류운용으로부터 카뱅 지분을 매수하면 왜 한투증권 자본이 크게 증가할까요? 매체 보도에 이에 대한 설명이 없다보니 업계에서 한때 궁금증이 커지기도 했죠.

2.

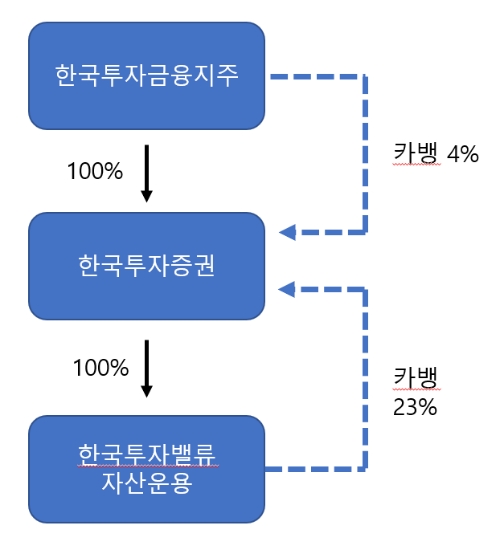

우선 한투증권을 둘러싼 지배구조를 보면 아래 그림과 같습니다. 한투증권이 인수하겠다는 카뱅 지분은 정확하게 말하면 밸류운용 보유분 23%와 한국투자금융지주 보유분 4%를 합쳐 27%입니다.

밸류운용 보유분을 중심으로하여 살펴보겠습니다.

한국투자금융지주 지배구조

한투증권 카뱅지분 인수구조와 세금이슈 정리

3.

현재 밸류운용 장부상 카뱅 지분가액은 6300억입니다.

이걸 한투증권에 시세대로 매각하면 12월12일 종가 기준으로 3조가 약간 넘습니다. 밸류운용에게는 카뱅 지분 처분이익 2.4조 정도가 생기겠죠.

한투증권은 밸류운용으로부터 카뱅 처분금액 전체나 처분 차익을 배당으로 다 회수할 계획이라고 합니다. 이렇게 되면 한투증권은 배당수익 덕분에 자본이 2.4조~3조 증가하는 효과를 볼 수 있죠.

현재 자본(별도재무제표 기준) 6.3조에 이를 더하면 한투증권의 자본은 8.7조~9.3조가 됩니다. 8조를 너끈히 웃돌게 되는 거죠.

4.

막대한 카뱅 지분 처분이익(밸류운용)이나 배당수익(한투증권)을 얻을 경우 세금 문제는 없을까요? 적어도 수천억 수준의 세금을 내야하는 것 아니냐는 지적도 있었는데요.

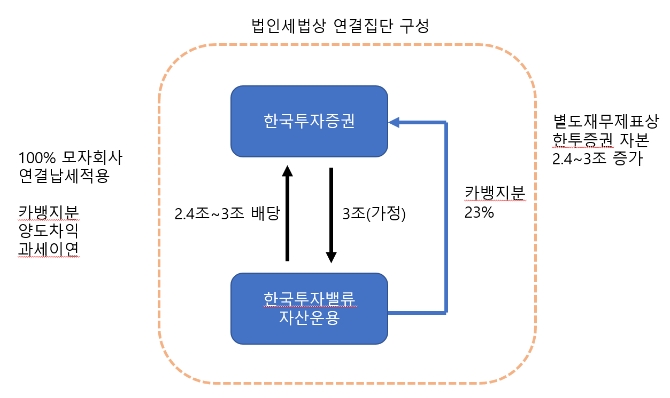

결론적으로 보면 수십억 수준의 증권거래세 말고 내야 할 세금은 없는 것으로 봐도 무방할 것 같습니다. 동국대 경영학과 오종문 교수는 그 이유에 대해 연결납세 적용으로 설명합니다.(아래 그림 참조)

연결납세제도는 모자회사의 손익을 통합하여 법인세액을 결정하는 것입니다. 모자회사는 하나의 연결집단으로 간주됩니다.

우리나라는 2010년부터 연결납세를 법인세법에 도입하여 시행하고 있는데요, 100% 완전모자회사에 대해서만 허용하고 있습니다.

한투증권과 밸류운용 간의 카뱅 지분 거래는 연결납세를 적용하자면 쉽게 말해 같은 회사 내 사업부 간의 내부거래로 취급됩니다. 연결집단 안에서의 내부거래라는 거죠.

밸류운용이 2.4조 처분이익을 얻는 것은 맞지만, 한투증권이 인수한 카뱅 지분을 연결집단 바깥의 제3자에게 처분할 때까지 과세이연을 해 주는 겁니다. 한투증권이 카뱅 지분을 처분하는 일은 어지간해서는 발생하지 않을 겁니다.

사실상 세금 낼 일이 발생할 가능성은 좀 희박하다는 거죠.

카뱅 지분 거래와 연결납세 적용

한투증권 카뱅지분 인수구조와 세금이슈 정리

5.

이번에는 회계기준을 적용한 재무제표로 가보겠습니다.

연결재무제표 기준으로 보면 한투증권이 밸류운용으로부터 받는 배당수익은 연결조정에서 상계되어 한투증권의 자본증가에 기여하지 못할 겁니다. .

그런데 IMA 등의 업무가 허용되는 기준자본이 별도재무제표 기준이라고 하니, 한투증권이 밸류운용으로부터 받을 배당수익은 한투증권 자본증가에 기여하게 됩니다. 한투증권의 자본은 9조원 수준까지 증가할 것으로 보입니다.